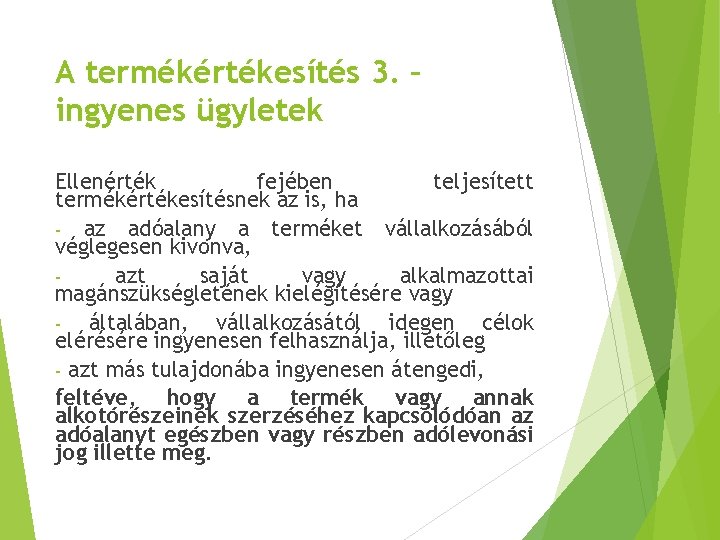

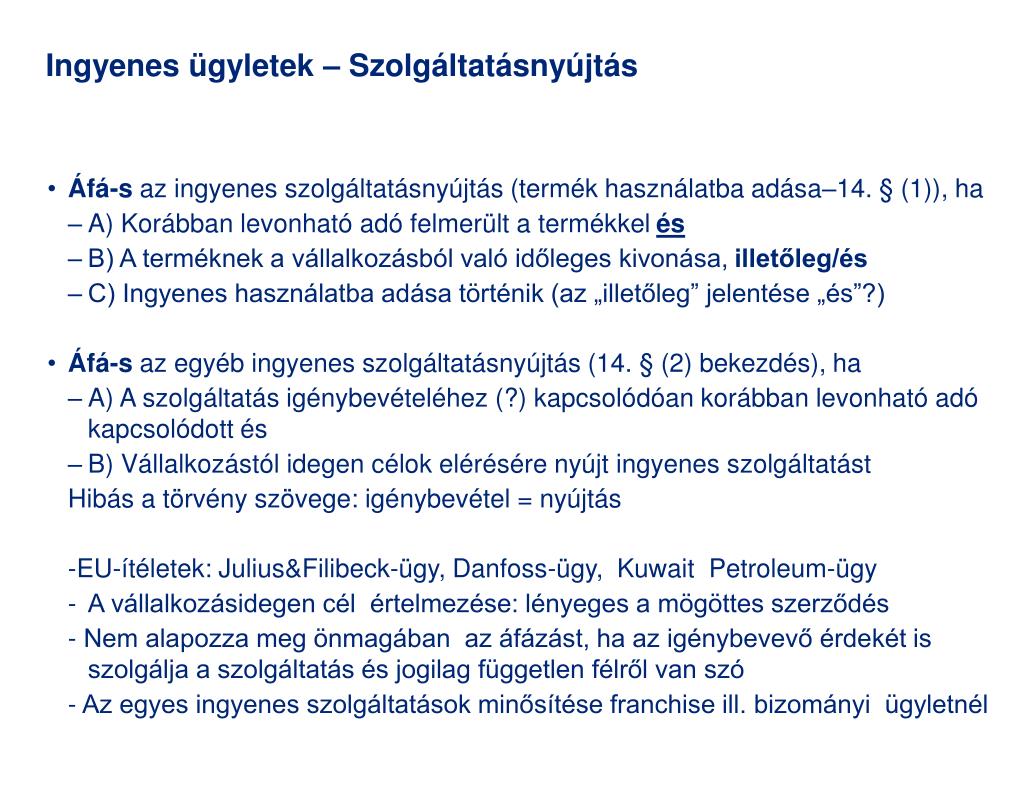

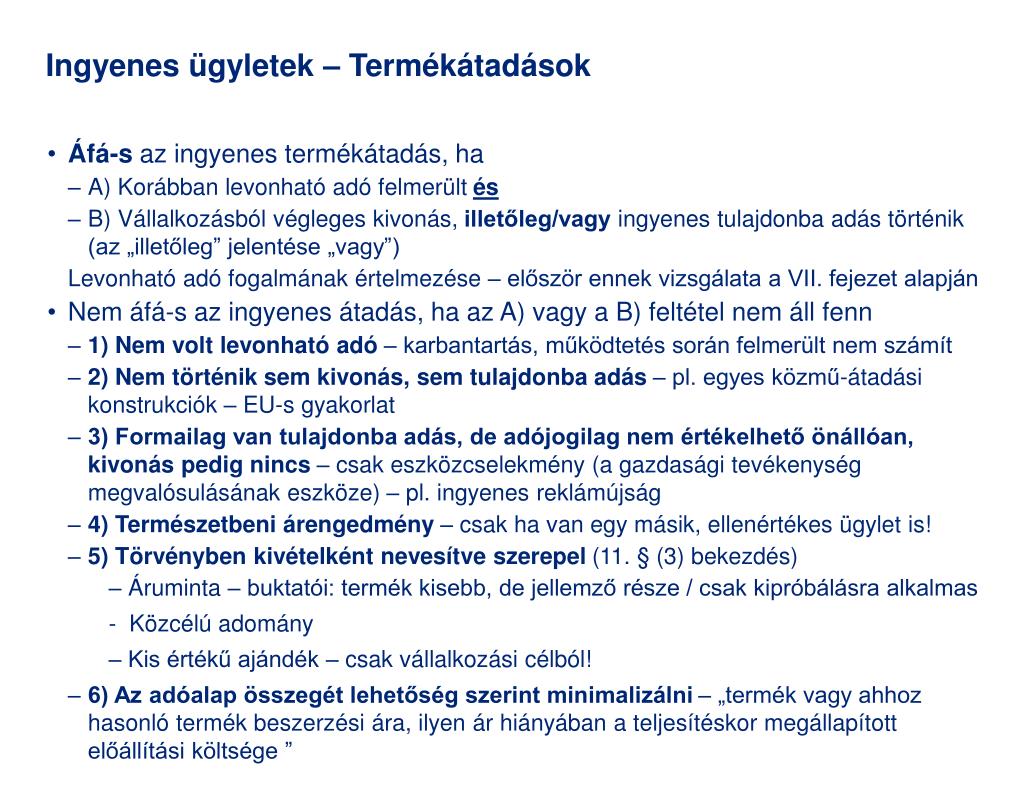

50-os mértékű levonási korlátozást vezet be a személygépkocsik bérleti lízingdíjában felszámított adó levonásához kapcsolódóan mely alapján útnyilvántartás vezetése nélkül is levonható lesz a bérleti díj áfájának 50-a. -a alapján adóztatható tényállást képez azaz ha az ingyenes szolgáltatással összefüggésben az adóalanyt levonási jog illette meg akkor az ingyenes szolgáltatásról főszabályként az Áfatörvény 159.

Ppt Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Powerpoint Presentation Id 5818888

-aiban foglalt előírások határozzák meg azt hogy az áfatörvény által biztosított adólevonási jog gyakorlásának.

Ingyenes szolgáltatás igénybe vevő áfa levonás. Az előzetesen felszámított áfa. A szolgáltatás tárgya piackutatás amit a magyar cég alapvetően az interneten végzett keresgéléssel és egy tanulmány készítésével teljesített. Tipikus esete ennek a cégek életében a dolgozók felé történő továbbszámlázás.

50-os szbály adóalany ÁFA bérbe bérlet gépkocsi levonás szabály szolgáltatás vett. Az áfalevonás valamint az arra vonatkozó tilalomrendszer a hozzáadottérték-adózás rendszerének egyik alapvető kérdésköre. Legegyszerűbb módja ha a kifizetett vevő számlái áfa tartalmából levonásba helyezi azokat.

Amennyiben a bevételek csak reménybeliek a kiadások pedig adottak akkor a bevallási időszakonként adódó visszaigényelhető ÁFA. Január 1-jétől a személygépkocsi bérleti szolgáltatást igénybe vevő adóalanyok választhatnak hogy. Bekezdése és a 125A -ába.

-a alapján számlát kell kiállítani. A szolgáltatást nyújtó ezt év végén számlázza ki egy összegben áfa felszámításával úgy hogy a számlában külön soron azonnal 100-os engedményt ad. Ha az ingyenes szolgáltatás az Áfatörvény 14.

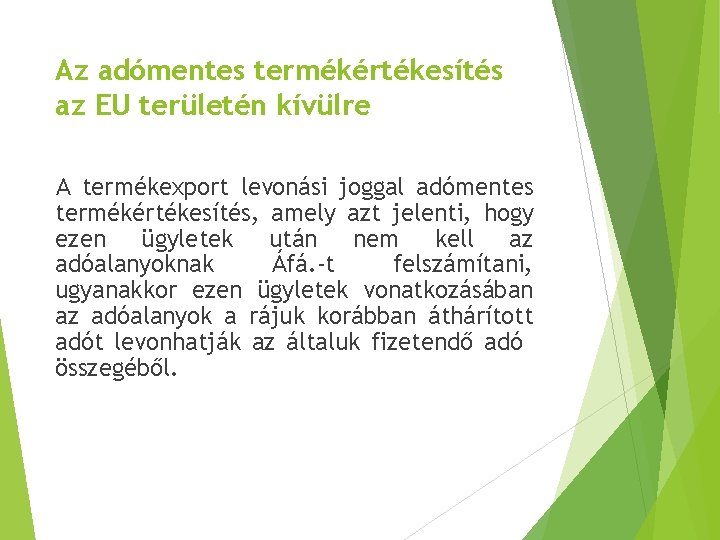

A számla tárhelybérlésről illetve ingyenesen letölthető képek igénybevételéről szól. Akkor nem illeti meg az adózót az áfa levonási jog amennyiben a termék szolgáltatás beszerzése az adóalanyiságot eredményező gazdasági tevékenységtől eltérő célt szolgált. A szolgáltatás igénybe vevő svájci Rt.

Ha stabil bevételekre számít ez nem jelent gondot. Amennyiben vállalkozásunk olyan költséget kénytelen viselni amely végső soron nem az ő érdekét szolgálja illetve nem az ő tevékenysége érdekében merült fel jogos elvárás az adóhatóságtól hogy ezen költségek a tényleges igénybe vevő felé továbbhárításra kerüljenek. A hozzáadottérték-adózás ugyanis röviden azt jelenti hogy az adó alanya a forgalmat terhelő áfa fizetése mellett meghatározott szabályok szerint az általa igénybe vett ügyletek kapcsán adólevonási jogot is érvényesíthet.

A szerződés kelte 2009 augusztus. A korábbi 5 év helyett már csak 2 éves időszakig van áfa levonási lehetőségük az adózóknak önellenőrzés nélkül. A szolgáltatás elvégzése során felhasznált termékeknek a megrendelőre áthárított költségét a szolgáltatás ellenértéke magában foglalja így az azt terhelő adó levonhatóságára vonatkozóan nem az Áfa tv.

New York-i USA székhelyű vállalattól kaptunk olyan számlát ami 27 áfát tartalmazott. KATÁ-s EV esetén ÁFA-levonás. Érdemi változás történt az általános forgalmi adóról szóló 2007.

Így a számla egyenlege nulla. Az 50 -os levonási hányad alkalmazásakor azonban a levonási arány már ekkor is adott. Ismerteim szerint magyar adószám nélkül nem lehet magyar adószámot felszámítani így ez az áfa nem levonható.

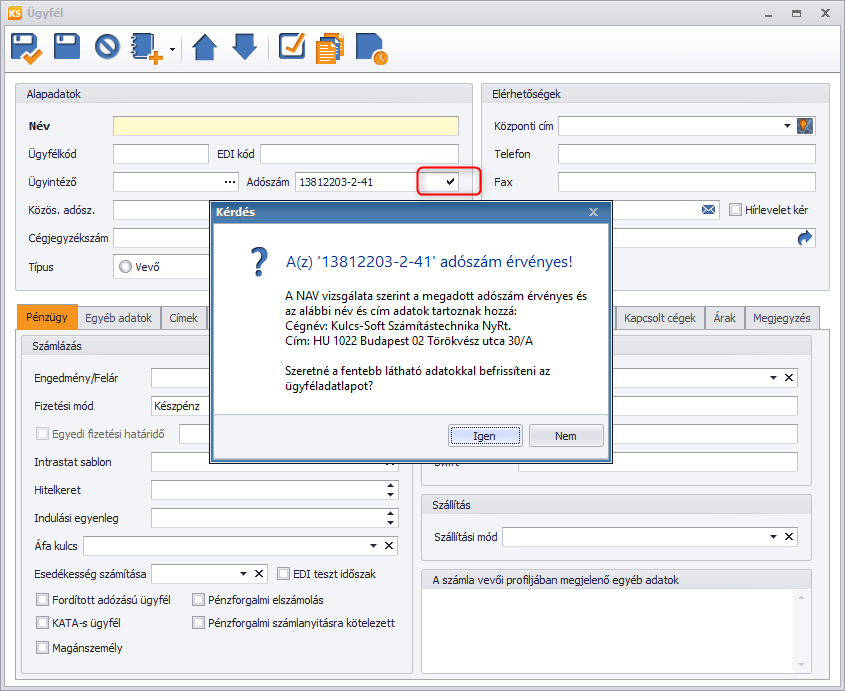

Január 1-től az adóalanyoknak beáll a számlára vonatkozó adatszolgáltatási kötelezettsége akár adóalany akár nem adóalany részére kiállított számláról számlával egy tekintet alá eső okiratról beszélünk. Harmadik országból igénybe vett szolgáltatás áfája. Amennyiben nem úgy a magáncélú használatra eső előzetesen felszámított áfa nem vonható le az adóköteles tevékenységhez használt és azon kívüli célra igénybe vett szolgáltatás Áfa-ját a 70 -ot levonható és le nem vonható Áfa-ra kell elkülöníteni.

Következésképp szolgáltatás importként 3országos kell kezelni a forgalmi adó elszámolására a magyar igénybe vevő adóalany lesz kötelezett A60-as nélkül. Ez érvényesül abban az esetben is ha a beszerzés a gazdasági tevékenység előkészítése érdekében kerül sor. A teljesítés 2010 teljesítésigazolással.

1 bekezdés c pontja hanem az Áfa tv. A szolgáltatás nyújtó magyar Kft. Január 1-jétől számos ponton változik az áfa-törvény.

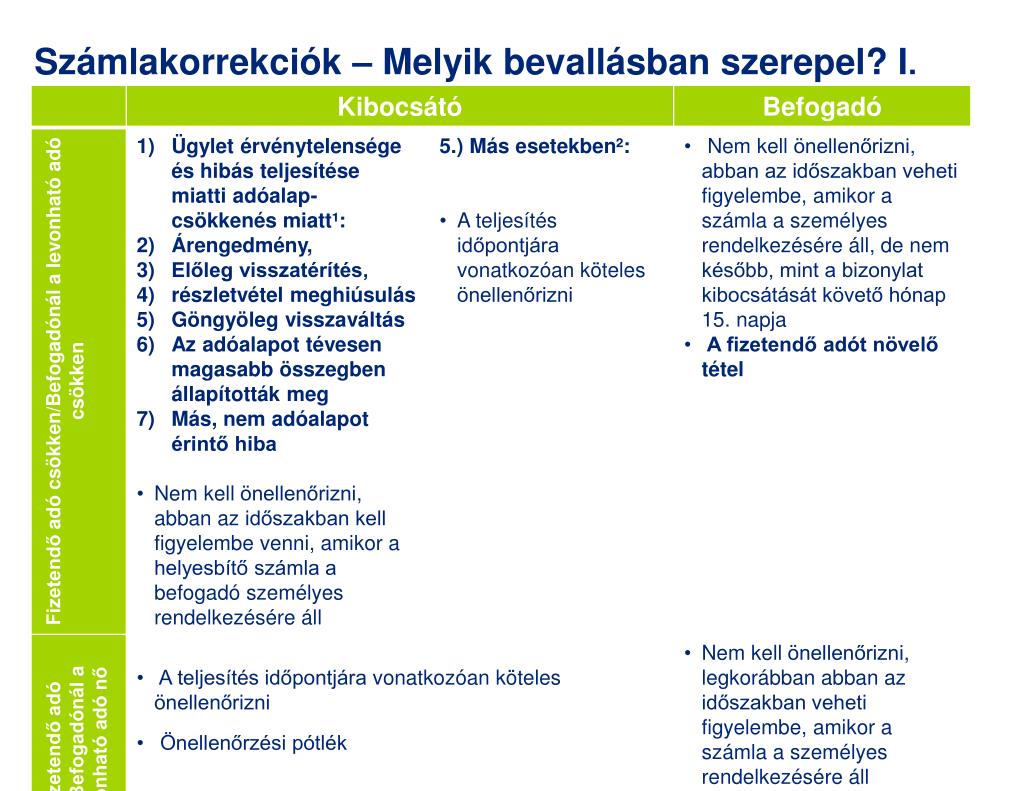

Az általános forgalmi adóról szóló 2007. Ezzel a jogalkotó lerövidítette azt az időszakot ameddig az adóalanyok a teljesítéssel érintett bevallásuk. 1 bekezdésében 2016-ban.

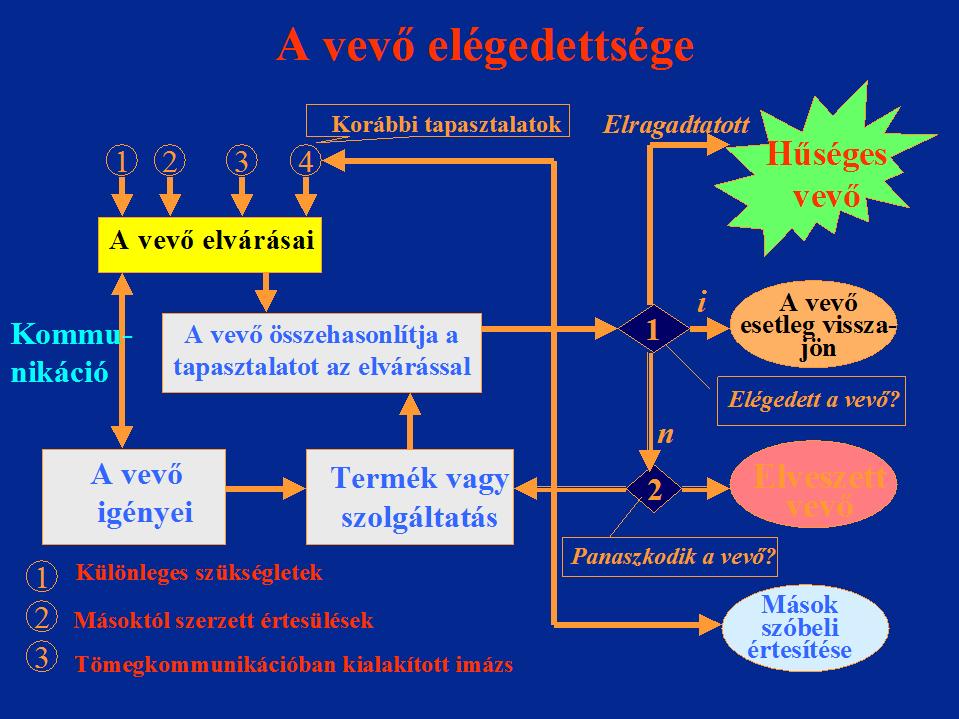

A cikk célja az hogy azok az adóalanyok akik áfalevonásra jogosultak egy szolgáltatás igénybevétele vagy egy termék beszerzése alkalmával már a vásárlási döntés meghozatala pillanatában el tudják dönteni hogy az áfa levonható-e vagy sem azaz tudjanak azzal számolni hogy a költség nettó vagy áfával növelt bruttó módon fogja-e őket terhelni. Társaságunk – szerződés alapján – egész évben szolgáltatást vesz igénybe. Az engedmény nem szerződésen alapul és más társaságoknak is számláz így a szolgáltató.

évtől az Áfa tv. Az áfa szabályokban sajnos – egyre több olyan eset van amikor csak apró különbségek döntenek arról hogy egy adott termék vagy szolgáltatás az általános 27 -os vagy kedvezményes 18 -os kulccsal adózik vagy akár még mentes szolgáltatás is lehet. 4 bekezdés a pontja az irányadó.

Ezeket a módosításokat mutatjuk be az alábbiakban. Áfa tv ADÓ LEVONÁSA című VII. A jogosulatlan Áfa-levonás kockázatának csökkentése érdekében a kezdeti nagyobb összegű lízingdíj Áfa-ját gyakran nem helyezik azonnal levonásba hiszen a magán- és üzleti célú használat tényleges aránya ekkor még nem ismert.

Fejezetének Az adólevonási jog gyakorlásának tárgyi feltételei alcíme alatti rendelkezések vagyis az Áfa tv.

Az Ltalnos Forgalmi Ad 2020 A Forgalmi Adk

Ppt Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Powerpoint Presentation Id 5818888

Ppt Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Powerpoint Presentation Id 5818888

Az Ltalnos Forgalmi Ad 2019 A Forgalmi Adk

Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Ppt Letolteni

Az Ltalnos Forgalmi Ad 2020 A Forgalmi Adk

Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Ppt Letolteni

Evkozi Afa Valtozasok Es Szamlazasi Kerdesek Ppt Letolteni