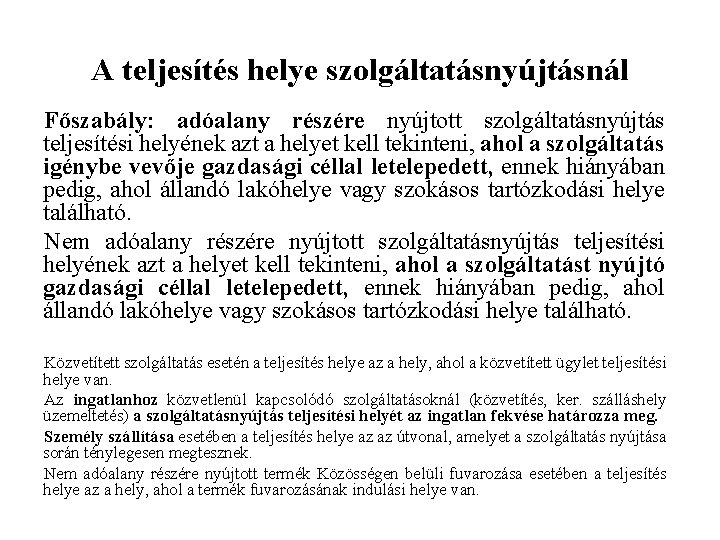

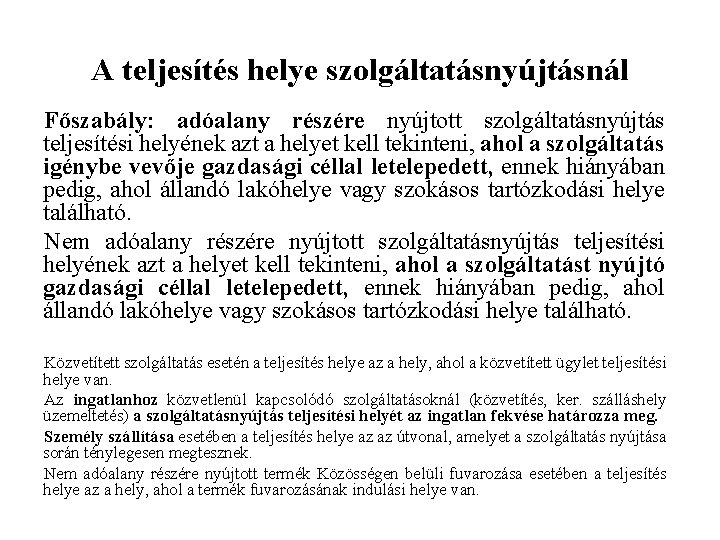

Ha a szolgáltatás igénybe vevője adóalany rendelkezik EU-s adószámmal vagy harmadik országbeli vállalkozás. A két ügylet tárgya ugyan teljesen azonos és általában a számlázásuk is hasonlóan történik mégis sok az olyan eset amelyben a szolgáltatás közvetítőjénél az igénybe vett szolgáltatás.

Alanyi Adomentesseg 2021 Kinek Mikor Eri Meg

Alanyi adómentes adóalany külföldre nyújtott szolgáltatása.

Alanyi mentesség közvetített szolgáltatás. Az áfa törvény szerint mindaz ami nem termékértékesítés szolgáltatásnak minősül. Ebben az esetben ő áfa mentesen állítja ki a számláját. Jól gondolom hogy mivel 0-os ÁFA-val állítok ki számlát az Online Számla rendszerben nem kell regisztrálnom és adatot szolgáltatnom.

2018-ban még 8 millió forint éves árbevételig lehet egy vállalkozó alanyi adómentes 2019-től már 12 millió forint az éves árbevétel határ. Alanyi adómentes egyéni vállalkozó kőműves festő Németországban magánszemély megrendelő részére fog munkát végezni. Alanyi adómentes egyéni vállalkozó külföldön szolgáltat.

Utóbbiakra egyébként nem is lehet alkalmazni az alanyi mentesség szabályait. Tehát ha valaki egy EU-ból származó szolgáltatást épít be a saját szolgáltatásába amit szintén külföldre teljesít akkor az ez után felszámított áfa nem csak a fizetendő. Az alanyi adómentességnek meghatározott feltétele van a korláta az éves árbevételhez kötött.

-ok adó alóli mentesség nemzetközi közlekedéshez kapcsolódóan és 107. Az első szolgáltatás nyújtásakor vagy szolgáltatás igénybevételekor közösségi adószámot kell igényelni. Az alanyi adómentes adóalany bejövő áfájának levonhatósága.

Vonatkozásában mondhatni nem kell foglalkoznia törvény szabályaival kivéve számla és nyugtaadási kötelezettségre vonatkozó szabályokat. Termékértékesítés lenne a 103 104. A közvetített szolgáltatás díját is bele kell számítani az alanyi mentesség 8 millió forintos összeghatárába.

Az áfatörvény 85. Az ELSŐ eset az amikor más az adózási státusza az eredeti szolgáltatást nyújtójának mint a közvetítőnek. Az alanyi mentesség határába egyébként ezek az értékesítések is bele számítanak.

Arra is legyünk figyelemmel hogy nem minden adóköteles ügylet számít bele a 8 millió forintos küszöbértékbe például az építési telek a félkész és az új ingatlan értékesítése valamint a tárgyi eszköz és a vagyoni értékű jog értékesítése. Vegyük példának azt az esetet amikor az eredeti szolgáltatást nyújtó alanyi adómentes. Például abban az esetben ha az adóalany alanyi adómentesség választására jogosító értékhatárba beszámító értékesítéseinek ellenértéke 2018.

Az alanyi ÁFA mentesség előnyei és hátrányai. Ha alanyi adómentes vagy Neked is be kell fizetned de visszaigényelned már nem szabad. Közösségi adószámra szükségre lesz a belföldi adóalanynak és összesítő nyilatkozatot is be kell adnia az adóhatóság felé.

– Kevesebb adminisztráció egyszerűbb könyvelés leltárak áfás értéken nem kötelező a bankszámla nyitása általában nincs ÁFA bevallás stb – Szolgáltatások termékértékesítések díjaira nem kell áfát felszámítani emiatt. Mivel 2018-ban az alanyi mentesség értékhatára 8 millió forint volt így átmeneti szabályként 2019-re azok a vállalkozások is választhatják az alanyi mentességet amelyek árbevétele 2018-ban meghaladta a 8 millió forintot év közben áfa körbe kellett lépniük emiatt de nem haladta meg a 12 millió forintot. Az alanyi mentesség előnyei.

-ában felsorolt körben azaz az Adó alóli mentesség a tevékenység közérdekű jellegére tekintettel alcímben felsorolt tevékenységek esetében az adómentes kezeléshez a szolgáltatásnyújtó így a számlázó részéről személyi feltétel is elengedhetetlenül szükséges. -ok adó alóli mentesség termék Közösség területén kívülre történ ı értékesítésével azonos. Importszolgáltatást vesz igénybe Import szolgáltatás esetén főszabály szerint amennyiben a megrendelő adóalany az ügylet teljesítési helye a megrendelő letelepedésének országa lesz.

4 bekezdésének 1. Közösségen belülről igénybevett szolgáltatás esetén adófizetési kötelezettsége fog keletkezni az alanyi mentes adózónak de adólevonási joga nem lesz. Ilyen például az oktatás humán-egészségügyi ellátás fogorvos óvoda stb.

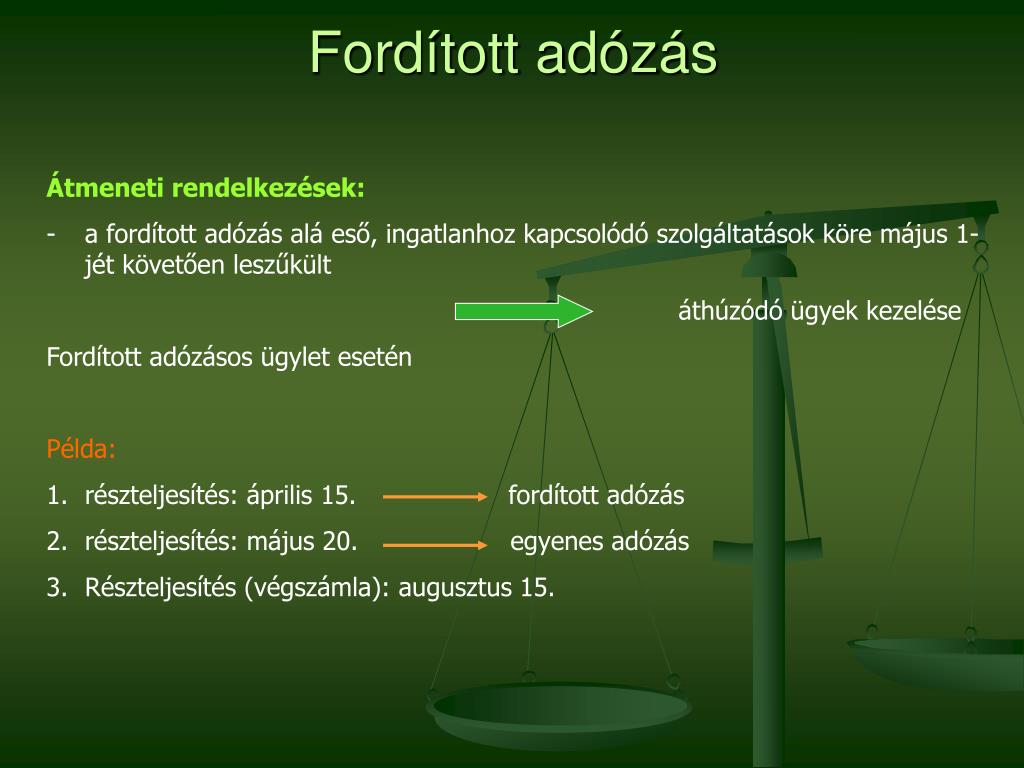

Nem választottak alanyi adómentességet. December 6-án meghaladja a 8 millió forintos értékhatárt akkor először az alanyi adómentesség megszűnését 15 napon belül be kell jelentenie az adóhatósághoz majd e bejelentést követően tehet az adóalany a 12 millió forintos értékhatár-feltétel. A közvetített szolgáltatás esetében bár fizikailag egy ügylet valósul meg az áfa és a számvitel szempontjából két ügyletet kell dokumentálni azaz két ügylet kapcsán kell az áfakezelés szempontjait is mérlegelni.

Szolgáltatás nyújtása vagy igénybevétele2. Az ilyen külföldre teljesített szolgáltatások után nincs adófizetési kötelezettség de ha valaki egyébként áfás és nem alanyi mentes akkor igazából ez egy adólevonási joggal járó adómentes értékesítés. Alanyi adómentes adóalany külföldről igénybe vett szolgáltatása.

Normál áfaalany átlépése alanyi adómentességbe. Az alanyi adómentesnek az általa teljesített termékértékesítés és szolgáltatás után nem kell adót fizetnie a kiállított számlán adót nem tüntethet fel így az adózása igen egyszerű az Áfa tv. Pontja szerint közvetített szolgáltatásnak minősül Közvetített szolgáltatásnál a gazdálkodó vevője és nyújtója is a szolgáltatásnak A gazdálkodó a vásárolt szolgáltatást részben vagy egészben közvetíti úgy hogy a megrendelővel kötött szerződésből a közvetítés lehetősége a számlából a közvetítés ténye vagyis.

Ilyenkor is adómentesen számlázhat az alanyi adómentes adóalany viszont közösségen belül vagy harmadik országban teljesített szolgáltatásnyújtásra kell hivatkoznia és bevallás és adatszolgáltatási kötelezettsége is keletkezik. A számvitelről szóló 2000. Alanyi adómentes adóalany tárgyi eszközt értékesít.

Az Ltalnos Forgalmi Ad 2019 A Forgalmi Adk

Az Ltalnos Forgalmi Ad 2019 A Forgalmi Adk

Az Afa Alanyi Adomentessegrol Nagyon Egyszeruen Konyvelozona Konyvelo Konyveloiroda Konyveles Adozas Berszamfejtes Konyvelo Programok

Az Ltalnos Forgalmi Ad 2020 A Forgalmi Adk

Kozvetitett Szolgaltatas Afa Kulcsa Csaszar Peter

Az Ltalnos Forgalmi Ad 2019 A Forgalmi Adk

Az Ltalnos Forgalmi Ad 2019 A Forgalmi Adk